|

|

Oft kommt es zu folgender Situation:

Sie haben in Ihrer Steuererklärung Einkünfte, z.B. Kapitaleinkünfte, nicht erklärt und dadurch eine Steuerhinterziehung begangen. Nach mehreren Monaten oder Jahren kommen Ihnen Zweifel an Ihrem Verhalten.

Sie fragen sich nun:

Was kann ich tun? Wie soll ich mich verhalten?

Solche Situationen gibt es in vielen Lebenslagen. Sie kommen bei weitem nicht nur dann vor, wenn in den Nachrichten erneut von dem Ankauf einer weiteren Steuer-CD durch deutsche Finanzbehörden berichtet wird oder der Geltungsbereich des Automatischen Informationsaustausches (AIA) vergrößert wird.

Die Lösung:

In Situationen wie diesen bietet die Abgabenordnung (AO) eine Möglichkeit, trotz begangener Steuerhinterziehung Straffreiheit zu erlangen. Straffreiheit wird bei Erstattung einer wirksamen Selbstanzeige nach § 371 AO gewährt.

Damit eine Selbstanzeige wirksam ist und tatsächlich Straffreiheit gewährt wird, müssen insbesondere folgende Voraussetzungen erfüllt sein:

Die Möglichkeit, im Falle einer Steuerhinterziehung durch eine Selbstanzeige Straffreiheit zu erlangen, besteht auch dann, wenn Ihnen momentan keine konkreten Zahlen über die Höhe der bisher nicht versteuerten Einkünfte vorliegen. Eine Selbstanzeige kann auch sinnvoll sein, wenn sie nicht zur vollständigen Strafbefreiung führt. Denn dann kann sie immer noch als Strafmilderungsgrund angeführt werden.

Zu allen Aspekten von Steuerhinterziehung und Selbstanzeige beraten wir Sie gern.

Unterlagen folgender Banken wurden bereits durch die Fachanwälte von Steuerstrafrecht24.de im Rahmen von Selbstanzeigen ausgewertet:

Dänemark:

Großbritannien:

Liechtenstein

Luxemburg:

Österreich:

Schweiz:

Türkei:

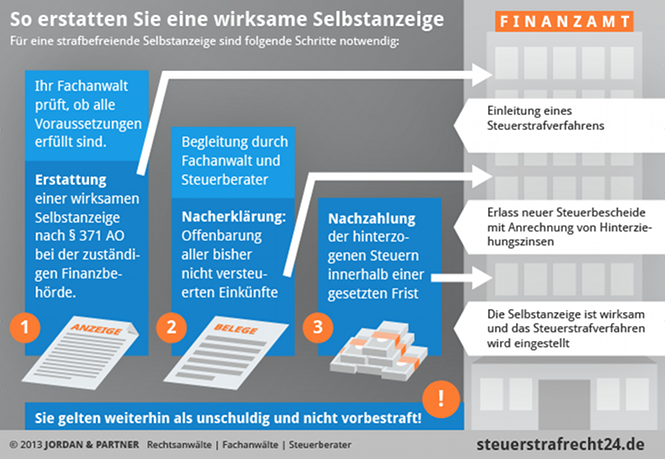

So erstatten Sie eine wirksame Selbstanzeige |

|

Sie haben sich dazu entschieden, den Weg in die Steuerehrlichkeit einzuschlagen und haben eine Selbstanzeige erstattet.

Das sich daran anschließende Verfahren verläuft in der Regel wie folgt ab:

Nach Eingang Ihrer Selbstanzeige wird durch die Finanzverwaltung ein Steuerstrafverfahren eingeleitet. Dies erfolgt von Amts wegen. Im Verlauf des Steuerstrafverfahrens wird geprüft, ob die Selbstanzeige wirksam ist.

Das für Sie zuständige Finanzamt wird auf Basis der nacherklärten Einkünfte neue Steuerbescheide erlassen. Die sodann festgesetzten "Mehrsteuern" werden mit einem Zinssatz von 6 % p.a. verzinst.

Die geänderten Steuerbescheide enthalten zudem die Frist, innerhalb derer die nunmehr zu zahlenden Steuern und Zinsen an die Finanzverwaltung zu entrichten sind. Diese Frist darf auf gar keinen Fall versäumt werden!

Am Ende des Steuerstrafverfahrens steht fest, in welcher Höhe Steuern hinterzogen wurden. Die Finanzverwaltung setzt dann Hinterziehungszinsen mit einem Zinssatz von 6 % p.a. fest. Anteilig werden die auf die vorher festgesetzten "Mehrsteuern" erhobenen Zinsen angerechnet.

Nachdem die Finanzverwaltung abschließend zu dem Ergebnis gelangt ist, dass die Selbstanzeige wirksam ist, erfolgt die Einstellung des Steuerstrafverfahrens.

Sie gelten dann weiterhin als unschuldig und nicht vorbestraft.

In diesem Artikel geht es um die Möglichkeit, eine Strafverfolgung abzuwenden. Das Gesetz bietet hierzu in § 371 Abgabenordung (vollständiger Gesetzestext des § 371 AO im Selbstanzeige-Lexikon) die Möglichkeit der strafbefreienden Selbstanzeige.

Um mittels einer Selbstanzeige tatsächliche Straffreiheit zu erlangen, ist es notwendig, dass diese tatsächlich die gesetzlichen Anforderungen erfüllt.

Selbstanzeige bedeutet nach § 371 Absatz 1 AO, dass zu allen begangenen Steuerstraftaten einer Steuerart die unrichtigen Angaben berichtigt und die unvollständigen bzw. verschwiegenen Angaben mittels einer sogenannten Nacherklärung nachgeholt werden. Eine Strafbefreiung nach § 371 Absatz 3 AO kommt nur dann in Betracht, wenn die nicht ordnungsgemäß abgegeben Steuern innerhalb einer angemessenen Frist nachgezahlt werden. Die Frist wird von der Finanzbehörde gesetzt.

Die Selbstanzeige führt jedoch nicht zur Straffreiheit, wenn sie nicht korrekt durchgeführt wurde. Die Ausschlussgründe, die dazu führen können, dass die Selbstanzeige nicht zur Straffreiheit führt, bestimmt Absatz 2. Im Fall Uli Hoeneß beispielsweise war fraglich, ob die Selbstanzeige rechtzeitig erfolgte. Denn eine Selbstanzeige führt nicht mehr zur Straffreiheit, wenn die Steuerbehörden der Steuerhinterziehung bereits auf der Spur waren. Nach § 371 AO (Abgabenordnung) gibt es fünf Gründe, die die Straffreiheit der Selbstanzeige ausschließen.

1. Bekanntgabe einer Prüfungsanordnung

Eine Selbstanzeige ist nicht mehr möglich, wenn bereits eine Steuerprüfung bekannt gegeben worden ist. Die strafbefreiende Wirkung ist noch nicht durch eine bloße Ankündigung oder eine Terminabsprache ausgeschlossen. Dies bezieht sich jedoch nur auf Berichtigungen von vorsätzlich falsch abgegebenen Erklärungen. Wurde die Steuererklärung hingegen leichtfertig falsch abgegeben, kann noch eine Nacherklärung mit strafbefreiender Wirkung abgegeben werden.

2. Bekanntgabe eines Straf- oder Bußgeldverfahrens

Hier setzt die Sperrwirkung der Selbstanzeige ein, sobald dem Steuerpflichtigen oder seinem Vertreter die Einleitung eines steuerstrafrechtlichen Ermittlungsverfahrens gegen ihn bekannt gegeben wird. Das Strafverfahren ist nach § 397 AO eingeleitet, sobald die Finanzbehörde, die Polizei, die Staatsanwaltschaft, eine ihrer Ermittlungspersonen oder der Strafrichter eine Maßnahme trifft, die erkennbar darauf abzielt, gegen jemanden wegen einer Steuerstraftat strafrechtlich vorzugehen.

3. Erscheinen eines Amtsträgers

Amtsträger der Finanzbehörde sind zum Beispiel Veranlagungssachbearbeiter, Lohnsteuerprüfer, Steuer- und Zollfahndungsbeamte, Betriebsprüfer. Ob diese dem Finanzamt oder der Oberfinanzdirektion unterstellt sind, ist ohne Belang.

Ein Amtsträger erscheint zu steuerlichen Prüfung, wenn er an dem Ort ankommt, an dem die Prüfung durchgeführt werden soll. Wenn der Steuerpflichtige Inhaber mehrerer Betriebe in wirtschaftlicher Einheit ist, reicht es aus, wenn der Prüfer in einem der Betriebe angelangt, um für alle Betriebe die strafbefreiende Wirkung der Selbstanzeige zu sperren.

4. Wissen(müssen) des Täters von der Tatentdeckung

Sobald ein Steuerpflichtiger weiß, dass die Entdeckung seiner Tat droht, kann die Nacherklärung nicht mehr zur Straffreiheit führen, da dann keine neue Steuerquelle offenbart wird. Auch der Aspekt der Reue, der mit Möglichkeit der Selbstanzeige unterstützt werden soll, käme dann nicht mehr zu Geltung.

Dies hat übrigens entgegen einer weitverbreiteten Ansicht nichts damit zu tun, ob die Selbstanzeige freiwillig erfolgt ist. Deswegen entfaltet auch die Selbstanzeige noch eine strafbefreiende Wirkung, die nur abgegeben wurde, weil der Steuerpflichtige irrtümlich davon ausging, dass die Finanzbehörden gegen ihn ermitteln.

5. Hinterziehung von mehr als 25.000,00 €.

Die Straffreiheit durch Selbstanzeige ist ausgeschlossen, wenn der Steuervorteil je Tat mehr als 25.000,00 € beträgt. Es findet also keine Addition der einzelnen verkürzten Steuerbeträge statt. Für den Fall, dass die Straffreiheit lediglich wegen der Höhe der Hinterziehungssumme nicht gewährt wird, kann nach § 398a AO von Strafe abgesehen werden. Diese Möglichkeit kommt in Betracht, wenn innerhalb einer angemessenen Frist die gesamte Steuerschuld beglichen wird und zusätzlich ein Betrag in Höhe von 6 % der hinterzogenen Steuer an die Staatskasse gezahlt wird.

In diesem kurzen Artikel konnten wir nur auf die wichtigsten Punkte der Selbstanzeige eingehen. Es ist jedoch offensichtlich, dass nur eine korrekt abgegebene Nacherklärung die begehrte Straffreiheit bringt.

Wir helfen Ihnen gerne, die vielen Fallstricke, die sich bei der Erstellung einer Nacherklärung ergeben können, zu umgehen. Setzen Sie sich mit unseren Rechtsanwälten und Fachanwälten für Steuerrecht und Strafrecht vom Team Steuerstrafrecht24.de in Verbindung.

Alice Schwarzer hat eine strafbefreiende Selbstanzeige abgegeben – korrekt, vollständig und rechtzeitig. Also so, wie wir unseren Mandanten es auch empfehlen. Trotzdem steht sie jetzt am Medienpranger. Doch dass die Medien überhaupt von dem Fall erfahren haben, ist sehr ungewöhnlich. Ein Grund für uns, das Thema Steuergeheimnis einmal näher zu beleuchten.

In diesem Artikel erfahren Sie, wo das Steuergeheimnis rechtlich verankert ist, was genau Inhalt der Regelung ist, wie eine Missachtung bestraft wird und aus welchen Gründen in einigen Fällen die Öffentlichkeit dennoch Kenntnis von Steuerhinterziehungen und Selbstanzeigen bekommt.

Geregelt wird das Steuergeheimnis in § 30 Abgabenordnung. Dort ist festgelegt, wer das Steuergeheimnis gegenüber wem zu wahren hat und welche Informationen davon geschützt sind.

§ 355 StGB regelt die Rechtsfolgen, die zu erwarten sind, wenn das Steuergeheimnis nicht gewahrt wird.

Grundsätzlich legt die Norm fest, dass Amtsträger das Steuergeheimnis zu wahren haben. Das Steuergeheimnis ist – kurz gesagt – verletzt, wenn ein Amtsträger Verhältnisse eines anderen, die ihm bekannt geworden sind, unbefugt offenbart oder verwertet.

Es sind die Verhältnisse gemeint, die der Amtsträger im Rahmen eines Gerichtsverfahrens oder eines anderen Verfahrens über Steuersachen oder wegen einer Steuerstraftat erfahren hat. Damit sind jedoch nicht nur die steuerlichen Verhältnisse geschützt, sondern alle Informationen, die nicht öffentlich zugänglich sind.

Sowohl die Selbstanzeige von Alice Schwarzer als auch das Verfahren gegen Uli Hoeneß fielen also unter das Steuergeheimnis.

Für die Offenbarung der Informationen über die Verhältnisse sieht das Gesetz noch Ausnahmen, wie die Durchführung eines Verfahrens, die Zulassung durch ein anderes Gesetz oder zwingendes öffentliches Interesse, vor. Die Verwertung dieser Informationen ist ausnahmslos verboten.

Die unbefugte Offenbarung oder Verwertung von steuerlichen Verhältnissen durch einen Amtsträger sieht eine Freiheitsstrafe von bis zu zwei Jahren oder eine Geldstrafe vor. Die Tat wird nur auf Antrag des Dienstvorgesetzten oder des Verletzten verfolgt.

Angesichts einer Straferwartung von bis zu zwei Jahren mag es verwundern, dass sich allem Anschein nach immer wieder Finanzbeamte dazu hinreißen lassen, gegenüber Medienvertretern vertrauliche Informationen bekannt zu geben. Denn nur so ist das Öffentlich-Werden der Steuerhinterziehungen Prominenter zu erklären. Andere Erklärungen, wie beispielsweise ein zwingendes öffentliches Interesse scheiden aus. Schließlich konnte sich die Öffentlichkeit erst für die Fälle interessieren, nachdem sie bekannt geworden waren.

Aber nicht nur die strafrechtlichen Konsequenzen sprechen eine eindeutige Sprache. Viel einschneidender sind vielfach die disziplinarrechtlichen Schritte, die gegen den jeweiligen Beamten einzuleiten sind. Bereits ab einer Freiheitsstrafe von einem Jahr verliert der Beamte zwingend seinen Beamtenstatus und damit sämtliche Ansprüche auf die Pension. Dies legt den Schluss nahe, dass entweder die angedrohten Konsequenzen im Verhältnis zu dem Angebot aus der Medienbranche nicht schwerwiegend genug sind oder dass viele Beamte nicht wissen, wie die Folgen eines Disziplinarverfahrens aussehen können. Festzuhalten bleibt jedoch, dass es für Finanzbeamte oder andere Amtsträger nur dann in Betracht kommen dürfte, das Steuergeheimnis zu verletzten, wenn es sich um eine Person des öffentlichen Lebens handelt. Bei allen anderen dürfte es keine Gegenleistung geben, die eine Inkaufnahme der oben geschilderten Konsequenzen rechtfertigen könnte.

Fazit: Für alle Personen, die nicht alle Einnahmen ordnungsgemäß versteuert haben, bleibt die freiwillige Selbstanzeige der richtige Weg. Auch Personen, die in der Öffentlichkeit stehen, sind durch das Steuergeheimnis vor Bekanntwerden ihrer Steuerverhältnisse geschützt. Sollten Sie dennoch fürchten, dass Ihr Fall an die Öffentlichkeit gelangen könnte, sprechen Sie uns an. Dies zu verhindern, ist Teil unserer Aufgabe!

Zentralruf

Tel: 0234 33 85 30

für Termine in Bochum, Dortmund, Duisburg, Düsseldorf, Marsberg oder einem Ort Ihrer Wahl